Кто выдаёт кредиты в США

Коммерческие банки США не являются единственными агентами по выдачи кредитов, как это происходит в России, когда свыше 97% в структуре кредитного портфеля сосредоточено среди банков.

В США кредиты также выдают ипотечные структуры и финансовые компании, также участвуют государственные структуры в рамках студенческих кредитов.

Например, на начало 2023 г из почти $13 трлн ипотечной задолженности населения лишь $2.5 трлн выдали коммерческие банки, а остальное ипотечные структуры. В потребительском кредите из $4.8 трлн совокупной задолженности на коммерческие банки приходится лишь $2 трлн и еще $1.5 трлн на государство через образовательные кредиты.

2023

Высокий долг домохозяйств: 72% ВВП

Просроченная задолженность по кредитным картам достигла рекорда за 13 лет

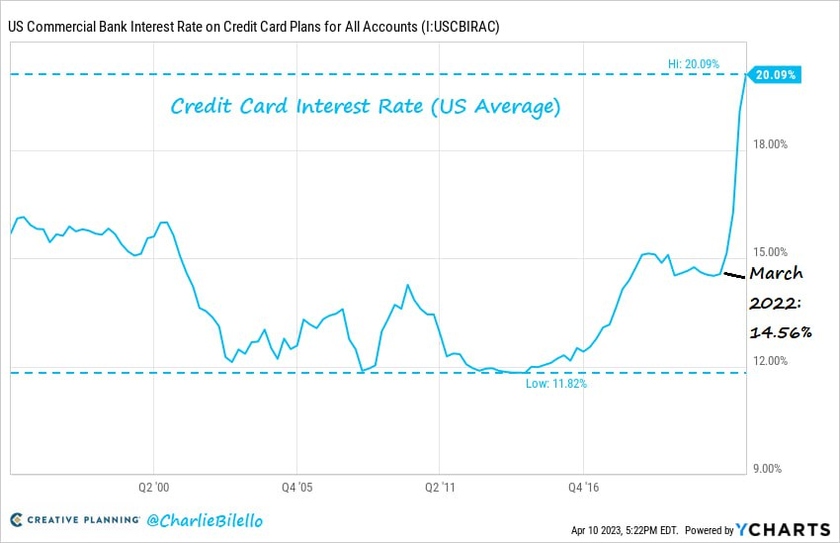

По данным Moody's Analytics, просрочки по кредитным картам достигли самого высокого уровня за последние 13 лет.

При этом банки сообщают о рекордных прибылях от кредитования по кредитным картам, т.к. ставки резко выросли.

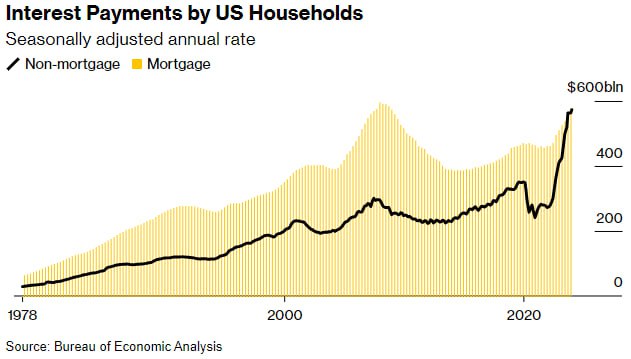

Процентные выплаты по неипотечным кредитам достигли $573 млрд и впервые могут превысить проценты по ипотеке

Процентные выплаты домохозяйств США по неипотечным долгам за 2023 год достигли рекордных $573 млрд. и впервые в истории близки к превышению процентных выплат по ипотечным долгам ($578 млрд.).

К концу года долги американцев по кредитным картам взлетели до $1,13 трлн

Долги американцев по кредитным картам достигли ошеломляющих $1,13 трлн.

Списание студенческих долгов ещё на $4,8 млрд

Президент США Джо Байден в декабре 2023 г принял решение о прощении студенческих займов на сумму 4,8 млрд долларов, облегчив положение более чем 80 000 заемщиков, включая работников государственного сектора и американцев, которые десятилетиями выплачивали свои долги.

Просрочки по автокредитам достигли рекорда за 30 лет

Просрочки по автокредитам среди американцев достигли самого высокого уровня за последние 30 лет.

Это явный признак неблагополучия в финансовом состоянии домохозяйств.

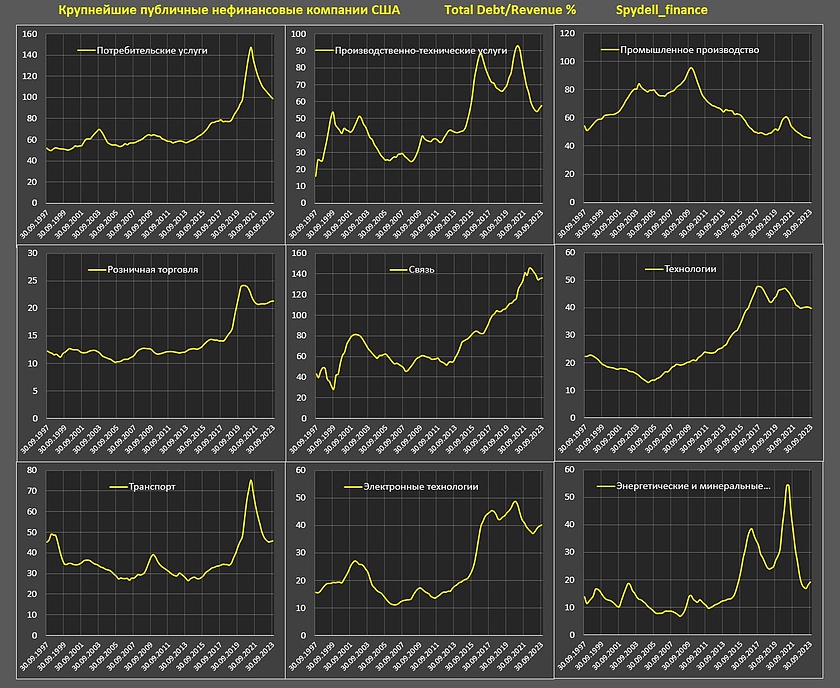

Долг крупнейших публичных нефинансовых компаний США взлетел до $7.66 трлн

Долг крупнейших публичных нефинансовых компаний США на конец сентября 2023 г составлял $7.66 трлн, за 5 лет прирост на $2.18 трлн, за 10 лет долг вырос на $4.35 трлн согласно собственным расчетам на основе корпоративной отчетности.

Под долгом понимается краткосрочный и долгосрочный долг в кредитах и облигациях всех сроков и типов. Рынок ИТ-услуг в России: оценки, тренды, крупнейшие участники. Обзор и рейтинг TAdviser

Среди $7.66 трлн совокупного долга почти треть долга концентрируют всего три сектора:

- коммунальные услуги – 12.1% ($924 млрд),

- потребительские услуги – 10.6% ($814 млрд),

- розничная торговля – 8.9% ($683 млрд).

Основной вклад в прирост долга за последние 10 лет внесли всего шесть секторов:

- потребительские услуги – вклад 13.1% в структуре общего прироста на 4.35 трлн,

- коммунальные услуги – 11.9%,

- розничная торговля – 11.2%,

- технологии – 10.1%,

- медицинские технологии – 9.1%.

В совокупности 6 указанных секторов внесли 63.3% в общий прирост долга или 2.75 трлн за 10 лет.

Сырьевые компании практически не участвовали в приросте долга – 2.4% для нефтегаза и 0.1% для металлургов и химии (несырьевые полезные ископаемые).

Если оценивать долг к выручке, по всем компаниям данное соотношение составляет 43.9% (средний долг за последние 12 месяцев к суммарной выручке за 12 месяцев), что немного ниже среднего уровня в 2017-2019 (46%).

Казалось бы, все отлично, писал Spydell Finance, долговая нагрузка стабильна, но поверхностный анализ не даст ответа относительно структурных дисбалансов. Например, перед кризисом 2008 долг к выручке был 30.6%, что в 1.5 раза ниже, чем сейчас.

Рост долговой нагрузки в 2009-2010 и 2020-2021 преимущественно связан с падением выручки в период кризисов и лучше оценивать нормализованные значения, которые составляют 30-33% 10-15 лет назад и 44-47% в настоящий момент.

Объем кредитов, выданных банками в США, приближается к $12 трлн

На август 2023 г текущий объем кредитов банков в США составляет почти $12 трлн.

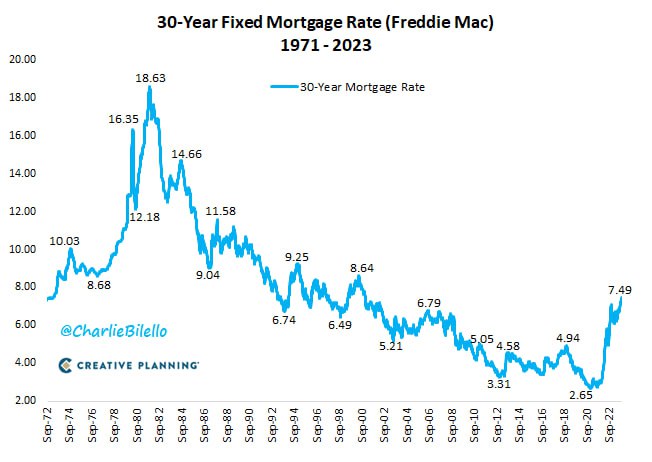

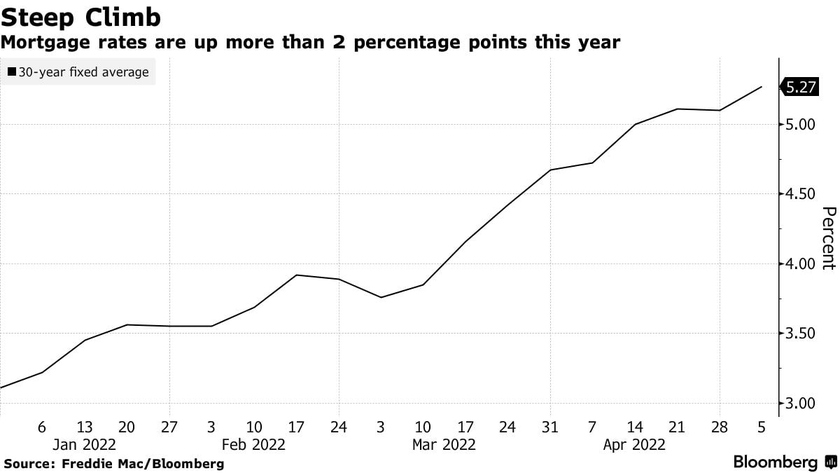

Ставка по ипотечным кредитам в США достигла 8%, число заявок рухнуло до уровня 1995 г

В сентябре 2023 г средняя ставка по 30-летнему фиксированному ипотечному кредиту выросла до 7,19% с 7,18%. Уже шестую неделю подряд средняя ставка держится выше 7%.

В начале октября ставка по 30-летней ипотеке в США поднялась до 7,49%, что является самым высоким показателем с декабря 2000 года.

К середине октября 2023 г показатель числа заявок на ипотечное кредитование в США достиг 28-летнего минимума на фоне роста ставок, упал на 6,9% и составил 166,9. Это самый низкий показатель с мая 1995 года. Контрактная ставка по 30-летней фиксированной ипотеке выросла до 8%.

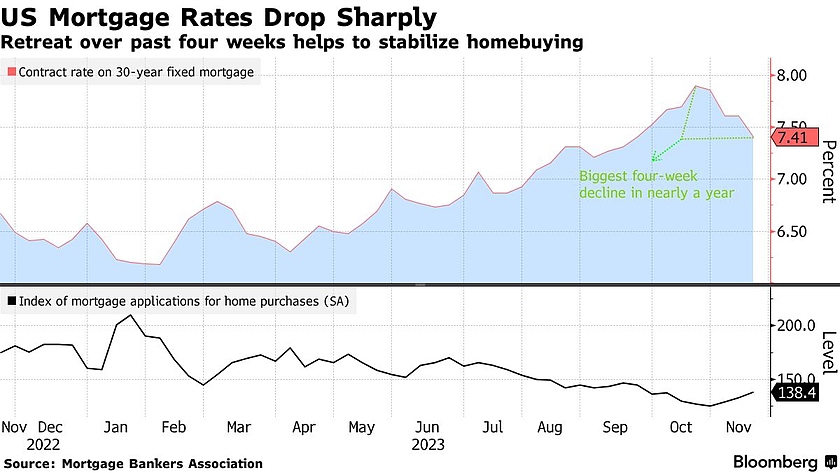

К концу ноября 2023 г ставки по ипотечным кредитам в США резко снизились, завершив самое большое за почти год четырехнедельное падение и стимулировав новый поток заявок на покупку жилья.

Списание студенческих долгов на $39 млрд

В июле 2023 г было объявлено, что Министерство образования США простит студенческие долги на сумму 39 млрд. долл. путем изменения технического требования в рамках давно существующей программы. Это изменение, о котором было объявлено в 14 июля, осчастливит более чем 804 000 заемщиков.

Верховный суд отклонил более широкий план списания долгов. Для получения права на прощение долга заемщики должны осуществлять платежи в течение 20-25 лет.

Рост средних ставок по кредитам до 6%

По данным на июнь 2023 г средневзвешенные ставки по кредитам составляют 6.05% - за год прирост на 1.9 п.п.

9,8% доходов домохозяйств уходит на обслуживание долгов

Коэффициент обслуживания долга домохозяйств - представляет собой отношение общей суммы необходимых платежей по долгу домохозяйств к общему располагаемому доходу, как для ипотечного, так и для неипотечного долга.

Сумма необходимых платежей – это тело долга плюс процентные расходы. На коэффициент обслуживания долга влияют средневзвешенные процентные расходы, объем непогашенной задолженности, тип процентной ставки (в основном фиксированная ставка), оставшиеся срок до погашения.

На 2 кв 2023 было около 9.8% расходов на обслуживание долга от располагаемых доходов по данным ФРС, что сопоставимо со средними расходами в 2012-2019.

Речь идет о почти 5 трлн неипотечного долга, из которых 1.5 трлн – автокредиты, 1.8 трлн студенческий долг (1.5 трлн под федеральным правительством), а остальное долг по кредитным картам и необеспеченные нецелевые кредиты. Еще на домохозяйствах висит 13.3 трлн ипотечного долга.

По ипотечному долгу коэффициент обслуживания всего 4% по сравнению с максимумом 7.2% в 4кв07, а по неипотечному долгу – 5.83% по сравнению с максимумом 6.7% в 4 кв 2001, причем с 1кв22 изменения отсутствует.

Ставки по ипотечным кредитам фиксированные, а объем выдачи ипотечных кредитов с 4кв22 по 2кв23 был незначительным в объеме общей задолженности, чтобы повлиять на общие расходы.

После COVID-19 действовал мораторий на выплаты по студенческим кредитам, который несколько раз продлевали, а отменен он был только с 1 октября 2023, что отразилось на неипотечном долге, т.к. студенческие кредиты формируют 1/3 от задолженности.

Процентные расходы американских домохозяйств выросли до $470 млрд в год, но это лишь 2,4% располагаемых доходов

По данным BEA процентные расходы американских домохозяйств в июне 2022 составляли 320 млрд долл, а к июню 2023 выросли до 470 млрд долл в год, что намного выше пика 2019 (350 млрд) и 2007 годов (300 млрд), т.е. растут в темпах по 150 млрд долл за год (с января по июнь 2023 ежемесячный прирост составляет в среднем 10 млрд).

Рывок стремительный, но это по номиналу, а долговая нагрузка выросла менее интенсивно, писал Spydell Finance.

Процентные расходы относительно номинальных располагаемых доходов американских домохозяйств выросли до 2.4% к июню 2023 (максимум с 3 кв 2009) по сравнению с 1.7% в июне 2022. В 2019 году процентная нагрузка составляла не более 2.1%, перед финансовым кризисом 2008-2009 данное соотношение доходило до 2.8%, а пиковая процентная нагрузка была около 3% в 1986 и начале нулевых.

Это еще банки не начинали нормализовать кредитные ставки в соответствии со стоимостью рыночного фондирования. Дешевое фондирование в депозитах позволило отвязаться от межбанка и повышать ставки по кредитам более медленными темпами и менее интенсивно, чем росли ставки на межбанке. После марта 2023 конкуренция за фондирование ужесточилось, что стало отражаться в опережающем росте ставок по кредитам.

Реальные процентные расходы могут быть выше (возможно BEA недосчитывает), т.к. в это время население США имеет около 19 трлн обязательств, из которых 13 трлн ипотечные кредиты и около 6 трлн прочих кредитов (потребительские, авто, по кредитным картам, образовательные и т.д). 470 млрд при 19 трлн долга – это 2.5% процентных расходов, что очевидно мало.

Всё больше американцев используют приложения "купи сейчас, заплати потом"

Американцы, использующие для покупки продуктов приложения "купи сейчас, заплати потом" (BNPL/Buy Now, Pay Later), рискуют попасть в "долговой круг".

В условиях инфляции, урезающей бюджеты, к апрелю 2023 г все больше потребителей обращаются к приложениям мгновенного кредитования, чтобы свести концы с концами.

Американцы задолжали банкам рекордные $986 млрд по кредитным картам. Общий долг домохозяйств превысил $16,9 трлн

По данным на февраль 2023 г долги американцев по кредиткам достигли $986 млрд - рекорда за всю историю наблюдений с 1999 года. Общий долг домохозяйств превысил $16,9 трлн, следует из отчета ФРС.

2022

Долги американских семей выросли на 7,6% и превысили $16 трлн

10 января 2023 года компания NerdWallet опубликовала исследование, согласно которому среднестатистическая американская семья к концу 2022-го имела долг в $165 тыс.

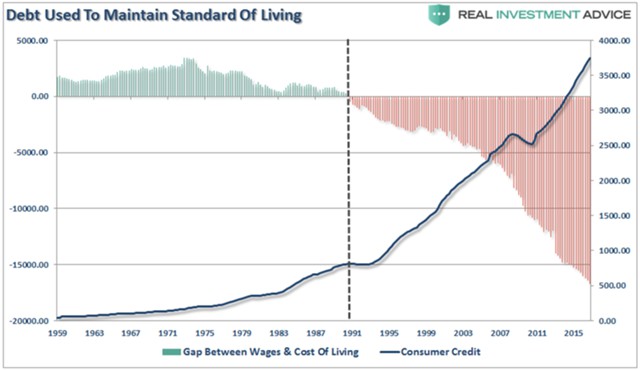

Долг среднего домохозяйства увеличил общую сумму национального долга до $16,5 трлн, что на 7,65% больше, чем в 2021 году. Задолженность в США выросла отчасти потому, что стоимость жизни опережает доходы, говорится в исследовании.

NerdWallet обнаружили, что остатки на кредитных картах, переносимые из месяца в месяц, выросли за 2022 год и теперь составляют примерно $460 млрд. Ипотека, автокредиты и общая задолженность также выросли, в то время как сумма студенческих кредитов немного снизилась.

| | Задолженность по кредитным картам часто считается результатом легкомысленных трат, но для многих американцев это не так. Потребители ощущают давление роста цен и процентных ставок, а зарплаты просто не успевают за ними. Это вынуждает многих принимать трудные решения, например, влезать в долги, чтобы оплатить самое необходимое, - говорит Сара Ратнер, эксперт по кредитным картам NerdWallet. | |

В 2022 году средняя семья в США имела задолженность по ипотеке в размере $222 тыс, по кредитным картам - $17 тыс, а также по автокредитам - $29 тыс. Авторы исследования обнаружили, что долг среднего американского домохозяйства по студенческим кредитам составляет $58 тыс, что на 0,6% меньше, чем в 2021 году.

Исследователи опросили более 2 тыс взрослых жителей США, чтобы определить, как люди относятся к своим долгам и будущим финансам. Результаты опроса были использованы в исследовании, опубликованном 10 января 2023 года. Аналитики NerdWallet использовали данные Бюро статистики труда США и Федерального резервного банка Нью-Йорка, чтобы проанализировать изменение задолженности домохозяйств за 2022 год. Согласно исследованию, медианный доход домохозяйства в 2022 году вырос всего на 4%, в то время как общая стоимость жизни увеличилась на 8%.[1]

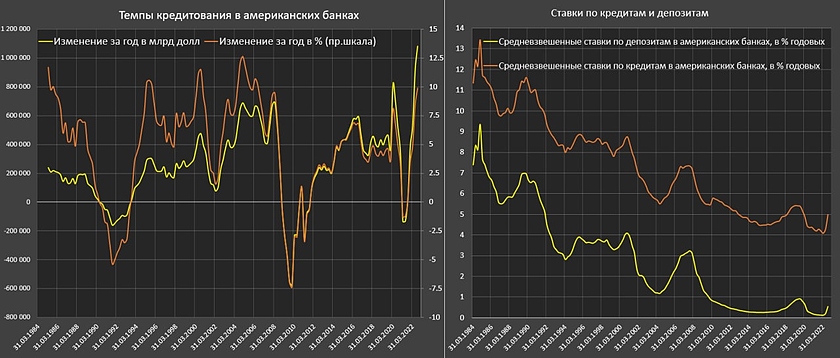

Рекордный рост кредитов в истории США из-за обрушения размещений облигаций и акций

Кредитный импульс в США самый масштабный за всю историю – прирост кредитного портфеля (население + бизнес) составил $1.1 трлн за год (по 3 кв 2022 включительно), что на 65% выше пиковых темпов кредитования в 2006-2007 и 2.5 раза выше доковидных темпов.

Рост кредитования во втором квартале 2020 г (выброс виден на графике) был связан целиком и полностью с госгарантиями и госпрограммами государства, реализацию которых было поручено выполнить банкам США, поэтому сравнение 2020 будет нерепрезентативным.

Тогда практически все кредиты были распределены среди бизнеса в США (преимущественно непубличные компании с выручкой до 500 млн долл).

В 2022 все иначе. Темпы кредитования в относительном измерении соответствуют пиковым темпам в эпоху кредитного бума 2004-2007 (около 10% годовых) – это много.

Причина роста кредитования была неоднократно описана ранее. Размещения корпоративных облигаций, особенно мусорного рейтинга обрушились в ноль, как и первичные, вторичные размещения акций. Рынок капитала для бизнеса закрыт из-за деградации финансовых условий, в том числе по причине сильно отрицательных реальных ставок.

Единственной возможность покрытия кассовых разрывов – являются банковские кредиты. Вынужденная мера, бизнес эти операции производит с неохотой.

Рост розничного кредитования связан с тремя причинами – инфляционные ожидания, стоимость кредитов ниже или сопоставима с уровнем инфляции и приростом доходов, плюс обрушение реальных доходов после отключения вертолетных денег. Население вынуждено брать кредиты, чтобы сохранить привычный, хотя и необеспеченный образ жизни.

Средняя ставка ФРС в 3 кв 2022 была 2.36%, а изменение с 1 кв 2022 составляет плюс 2.07 п.п., тогда как средневзвешенные процентные ставки по кредитам выросли с 4.07% до 4.98% (в 2.3 раза медленнее, чем ставки ФРС), а ставки по депозитам выросли с 0.11% до 0.54% (более, чем в 5 раз медленнее).

Вот и ответ на вопрос, почему кредитование растет – стоимость фондирования для банков на нуле, они могут в отрыве от ДКП ФРС управлять кредитными ставками, отмечал канал Spydell Finance.

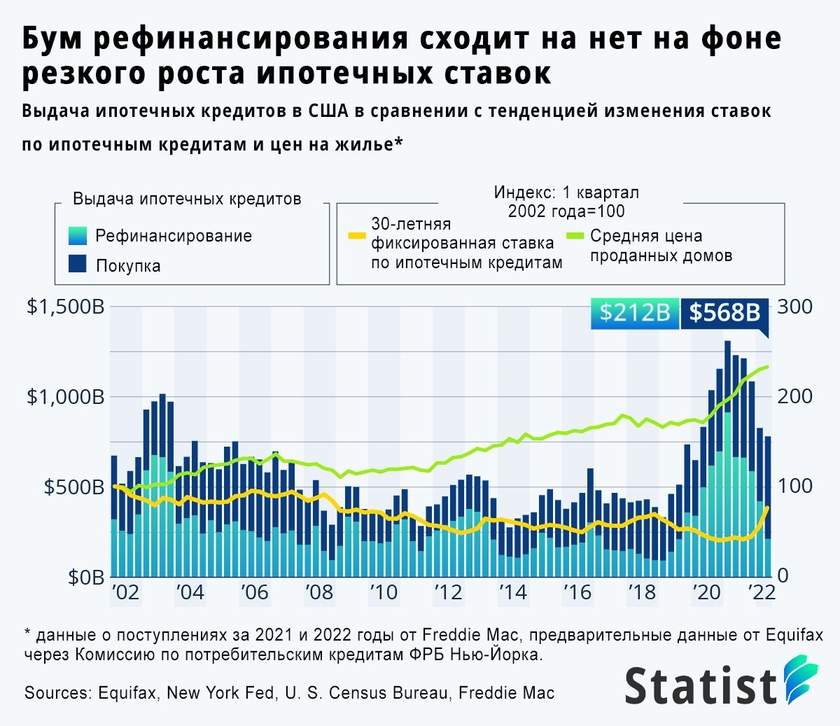

Ставки по ипотеке в США превысили 7,16% впервые за десятилетия

Процентные ставки по ипотечным кредитам в США к концу октября 2022 г подскочили до 7,16%, самого высокого уровня с 2001 года.

Ранее, в конце сентября 2022 г 30 летняя ипотека в США ушла выше 7%.

Ранее в середине сентября 2022 года ставки по ипотеке в США вперве за 14 лет перевалили за отметку в 6%. Во многом это произошло из-за инфляции, сдержать которую Федеральной резервной системе (ФРС) не удается.

Согласно данным, опубликованным государственной ипотечной корпорацией Freddie Mac, ипотечный кредит сроком на 30 лет с фиксированной ставкой — самый популярный вид ипотеки в США — с 15 сентября 2022 года имеет среднюю ставку в 6,02%, что почти вдвое больше, чем девятью месяцами. Таких высоких показателей не было с ноября 2008 года, а в 2020-м показатель находился на историческом минимуме (ниже 3%).

Составной рыночный индекс MBA, измеряющий объем заявок на ипотечные кредиты, 3-9 сентября 2022 года снизился на 1,2% по сравнению с предыдущей неделей и на 64,0% по сравнению с тем же периодом прошлого года. Индекс рефинансирования MBA упал на 4,2% за неделю и на 83,3% за год.

Купив дом стоимостью $500 тыс. с первоначальным взносом в $100 тыс. и ипотекой на оставшуюся сумму под 6,02%, американец в среднем заплатит проценты по кредиту на сумму $465 тыс. за 30 лет, согласно данным Bankrate.com. Год назад переплата по ипотеке составила бы около $200 тыс.

Рост ипотечной ставки ощущается во всем жилищном секторе, подчеркивает Reuters. Продажи новых домов упали до шестилетнего минимума, а спрос на вторичном рынке — до двухлетнего. Однако цены на жилую недвижимость все равно остаются высокими из-за нехватки доступного жилья, что делает обвал рыночной стоимости маловероятным.

Freddie Mac рассчитывает средние ставки на основе данных от примерно 80 организаций, предоставляющих ипотечные кредиты по всей стране. Ставки не учитывают потенциальные комиссии и другие выплаты, связанные с ипотекой.[2]

Рост ставок по ипотеке до 5,27% впервые с 2009 г из-за взлёта инфляции

К началу мая 2022 г ставки по ипотеке в США подскочили до 5,27%, самый высокий показатель с 2009 года.

К середине апреля 2022 г ставки по ипотечным кредитам в США достигли 5% впервые с начала 2011 года. Рост связан со взлетом инфляции, которая стала результатов санкций США, введенных против России на фоне спецоперации России на Украине.

Рекордный рост потребительского долга за 20 лет до уровня выше $15 трлн

В феврале 2022 г потребительский долг рос в США самыми быстрыми темпами за 20 лет. Согласно последним данным Федеральной резервной системы, совокупный потребительский долг в стране в последнем месяце зимы вырос на 41,8 миллиарда долларов, т. е. на 11,3% в годовом исчислении, что стало рекордным значением с ноября 2001 года. Аналитики прогнозировали скромный прирост в размере 15 миллиардов долларов.

В это время американцы должны в общей сложности 4,48 триллиона долларов в виде потребительских кредитов.

Данные Федеральной резервной системы по потребительскому долгу включают задолженность по кредитным картам, студенческие ссуды и автокредиты, но не учитывают задолженность по ипотечным кредитам. Если включить сюда ипотечные кредиты, то окажется, что американские потребители погребены под более чем 15 триллионами долларов долга.

В феврале американцы стремительно тратили деньги со своих кредитных карт. Возобновляемый кредит, прежде всего задолженность по кредитным картам, вырос на колоссальные 20,7%. Только в феврале американские потребители добавили 18 миллиардов долларов долга к своим счетам по кредитным картам. Совокупная задолженность жителей США по кредитным картам в это время составляет более 1,06 триллиона долларов.

Совокупный объем годовых процентных платежей по долгу в США уже вырос на 16,4 миллиарда долларов всего за шесть месяцев. С учетом роста процентных ставок американцы скоро будут ежемесячно платить все больше и больше.

Как пишет Axios, «стимулирующие выплаты американским семьям в эпоху COVID-19 — это далекое воспоминание, как и сберегательная подушка, которую они ненадолго создали. И помните, эти данные были получены до самого сильного скачка цен на бензин».

Невозобновляемые кредиты, включая студенческие кредиты и автокредиты, подскочили в феврале на 23,8 млрд долларов, увеличившись на 8,4% в годовом исчислении. Американцы теперь должны 3,4 триллиона долларов невозобновляемого долга. Всплеск заимствований по студенческим кредитам привел к росту общей суммы.

В разгар пандемии в 2020 году американцы в целом не вынимали свои кредитные карты из кошельков и даже выплачивали тело долга. Это типичное поведение потребителей во время экономического спада.

На момент начала пандемии остатки на кредитных картах превышали 1 триллион долларов, затем они упали ниже этого уровня. Мы наблюдали небольшой рост остатков на кредитных картах в феврале и марте 2021 года, когда началось восстановление, с резким падением в апреле, когда Вашингтон начал раздавать очередную порцию чеков. Но в мае американцы снова начали всерьез брать кредиты, и с тех пор мы наблюдаем неуклонный рост потребительского долга, кульминацией которого стал февральский взлет, оказавшийся рекордным за последние десятилетия.

Чиновники Федеральной резервной системы говорят, что смогут поднять процентные ставки и ужесточить денежно-кредитную политику, потому что экономика США сильна. Но растущий уровень долга, похоже, указывает на то, что видимая экономическая мощь — это дымовая завеса. Использование кредитных карт не является устойчивой экономической моделью. Американцы могут сводить концы с концами, занимая деньги на какое-то время, но кредитные карты имеют лимиты, и рост процентной ставки еще быстрее приблизит население США к ним.

Федеральная резервная система и правительство США построили постпандемическое «восстановление экономики» на стимулах и долгах. Оно основано на том, что потребители тратят деньги, которые федеральное правительство США заняло и раздало, или используют свои собственные кредитные карты.

А теперь стимулы исчезли.

2021: Experian: Средний долг каждого американца оценен в $93 тыс.

В ноябре 2021 года кредитное бюро Experian опубликовало исследование, из которого стало известно, что потребительский долг в США достиг $14,88 трлн, или примерно $93 тыс. в расчете на одного гражданина страны.

Для составления отчета специалисты Experian проанализировала свою базу данных о кредитах и выяснила средние показатели долгов:

- молодые люди в возрасте от 25 до 40 лет в среднем должны по $87 тыс.;

- средний долг по студенческому кредиту — $38 877;

- средний долг по автокредиту — $19 011;

- средний долг по персональному кредиту — $12 306.

Отмечается, что 81% молодых семей в США имеют совокупный долг в $2 трлн. Три четверти этих денег приходится на долги за образование.

Пока большая часть миллениалов – людей в возрасте от 25 до 40 лет – не планирует отправлять детей в университеты, поэтому им стоит сосредоточиться на собственных долгах, говорит главный финансовый аналитик Bankrate Грег Макбрайд.

| | Вам не стоит брать на себя больших займов для оплаты образования своих детей, — советует эксперт. | |

По данным Федерального резервного банка Нью-Йорка, закредитованность населения США во втором квартале 2021 года росла самыми быстрыми за восемь лет темпами — она увеличилась на 2,1%, а общий объем обязательств граждан приблизился к $15 трлн.

Наибольший вклад в увеличение долгов внесла ипотека — сумма таких кредитов выросла на $282 млрд — до $10,44 трлн к концу июня 2021 года. При этом миллионы американцев, как отмечают эксперты, не в состоянии оплачивать аренду домов и ипотеку, несмотря на помощь правительства. Большинству жителей США не удалось отложить средства на будущие платежи за жилье, так как пособия по безработице и единовременные выплаты от государства тратились на подорожавшие товары и услуги.[3]

2020: Взлёт кредитования под госгарантии на фоне пандемии COVID-19

С марта по июнь 2020 г на фоне начала пандемии COVID-19 банковское кредитование существенно выросло – почти на 900 млрд долл или 9%, но практически полностью этот рост был обеспечен корпоративным кредитом под госгарантии.

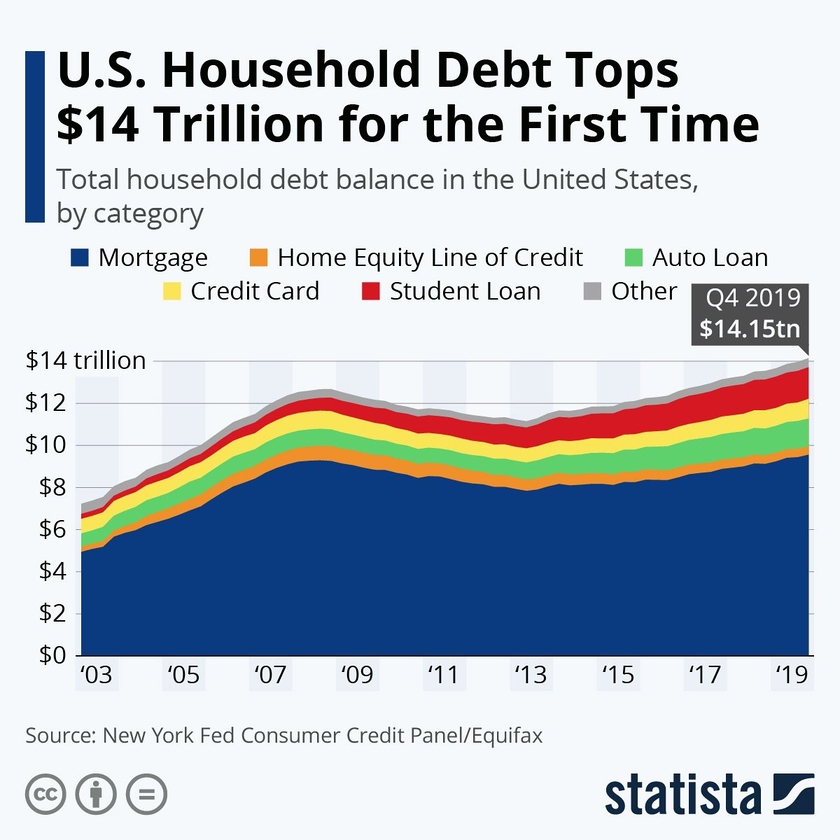

2019: Долг домохозяйств $14,15 трлн

Четвёртый квартал: $14,15 трлн

Общий долг американских домохозяйств, включая ипотечные кредиты, автокредиты, кредитные карты и студенческие долги, впервые превысил $14 трлн. Это на $1,5 трлн больше, чем в разгар Великой рецессии.

Однако уровень просрочки значительно ниже, чем перед Великой рецессией (4,7% против пика в 11,9% в конце 2009 года), что указывает на то, что сегодняшняя долговая нагрузка не столь тревожна.

Третий квартал: $13,95 трлн

Общий долг американских домохозяйств, включая ипотечные кредиты, автокредиты, кредитные карты и студенческий долг, вырос до $13,95 трлн в третьем квартале 2019 года, затмив уровень долга в разгар Великой рецессии в 3 квартале 2008 года на $1,28 трлн в номинальном выражении.

2017: $12,73 трлн

Совокупная задолженность домохозяйств США увеличилась в I квартале 2017 года на 1,2% в годовом выражении до рекордных $12,73 трлн, сообщал Федеральный резервный банк Нью-Йорка.

Задолженность американцев растет на протяжении последних трех лет, до этого она сокращалась. В частности, долги американцев по ипотеке выросли в январе-марте на $147 млрд до $8,63 трлн, по студенческим кредитам - на $34 млрд до $1,34 трлн, по автокредитам - на $10 млрд до $1,17 трлн.

При этом объем кредитов, выданных под залог домов, сократился на $17 млрд до $456 млрд, а задолженность американцев по кредитным картам уменьшилась на $15 млрд до $764 млрд.

"Нам не стоит с излишним оптимизмом оценивать этот показатель. В принципе, рост кредитов говорит об оптимизме. Однако, на самом деле, семьи берут в долг, чтобы расплатиться за вещи, на покупку которых им не хватает доходов", - заявил старший экономист и исполнительный директор некоммерческой организации Washington Center for Equitable Growth Хизер Буши[4].

По данным MarketWatch, опубликованным в начале 2017 года, "около 50% людей в США удручающе не готовы к чрезвычайной финансовой ситуации. Почти каждый пятый (19%) американец не имеет накоплений, которые позволят покрыть неожиданные чрезвычайные расходы, каждый третий (31%) американец не имеет и $500 отложенных, чтобы покрыть неожиданные расходы, согласно результатам опроса, опубликованным HomeServe США. Исследование страховой компании MetLife обнаружило, что 49% сотрудников "обеспокоены своим текущим финансовым положением".

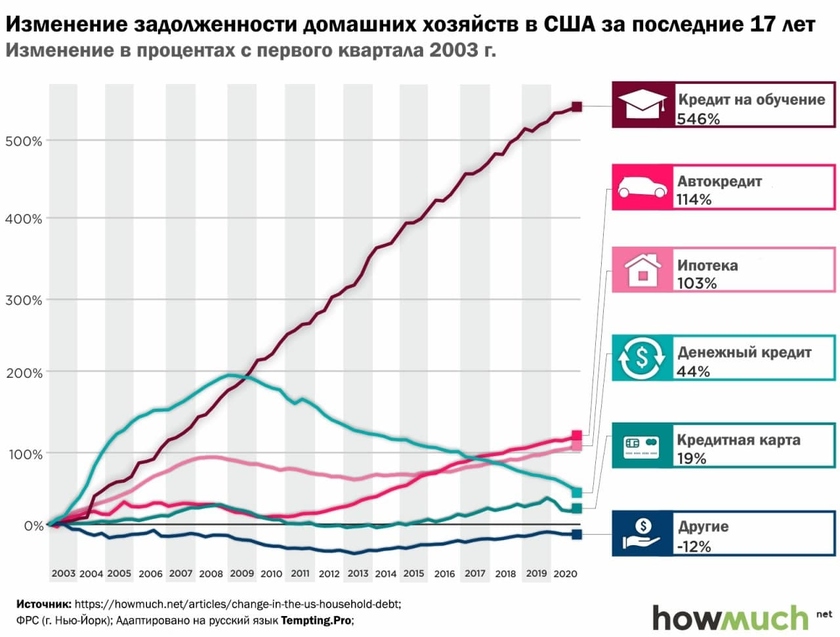

Отсутствие сбережений, конечно, напрямую связанно с ростом стоимости жизни по сравнению с отсутствием роста заработной платы за последние 35 лет, что привело к массовому росту долга для поддержания уровня жизни[5].